私の著書『世界資本主義の景気循環 : クレマン・ジュグラーの景気循環論とクズネツ循環』 からの抜粋 Aは13-16頁、Bは29-37頁

注や引用文献など詳細は、著書を参照のこと。

A.原理としての銀行原理と通貨原理

通貨原理

通貨原理は、貨幣を【金属正貨+政府紙幣※ +銀行券(+銀行預金)】として、貨幣数量説を支持する。銀行券は金属正貨の代理物で正貨の流出入に応じて発行されるべきと考える。通貨学派はこの発券方法を確実にするため地方銀行券を停止し、CB(銀行原理セントラルバンキング派、これは銀行学派になる)への発券の統一を求める。

※政府紙幣は存在するとすれば貨幣である、という意味である。いずれの学派も政府紙幣には否定的である。

銀行原理(銀行学派)

銀行原理は貨幣を【金属正貨+政府紙幣】とし、銀行券は商業信用などと同じ信用手段とみなす。銀行券は直接には正貨の支払約束だが、優れた論者はそれにとどまらず、銀行券を商業信用の転換したものとみなした。銀行原理は以下の3つの特徴を持つ。

銀行学派の「真正手形原理」

実際の適切な取引に基づいたもので、なおかつ短期間で返済が確実と、諸銀行自身が判断したら与信=銀行通貨供給を行なう。この原理は個別銀行の支払い能力確保のためで、マクロ的な物価安定を目的としているのではない(A.スミス 、Glasner[1992]、Skaggs[1991]などを参考)。ここでは一覧払いの銀行通貨を負債の主な項目とする銀行についての議論なので長期貸付は真正手形原理違反となり、銀行原理では想定されていない。

銀行学派の「需要に応じた発券」

銀行通貨発行額は取引需要に応じて受動的に決定される。需要のない発行はあり得ないという意味であり、全ての需要に対して発行(与信)するという意味ではない。需要に応じるかどうかは、真正手形原理などに基づき、銀行自身が判断するのは当然である。

銀行学派の「還流の法則」

銀行通貨が過剰になった場合、いくつかの経路で発行元に還流する。

以上の3点は次のような論理的関係を持つ。まず銀行通貨は「真正手形原理」によって支払い能力のあるものとして質的に規定され、その質を前提にして量的には「需要に応じた発券」で増加の方向、「還流の法則」で減少の方向に調整される ※。

※論理学的には質と量は並列的に分断されうるものではなく、質の存在を前提に量が存在しうる。ヘーゲル『小論理学』第98、99項。

通貨原理と銀行原理はともに支払い能力、つまり本位貨幣への兌換能力の確保を重視するが、通貨原理は銀行券と正貨準備との数量的関係にその根拠を求める。他方、銀行原理にとってはそうした数量的関係よりも銀行通貨発行と引き換えに受け入れた債権の安全性・流動性にその根拠を求める。それを補うものとして保証資本としての自己資本、さらには無形資産としての「評判」「信頼」がある。原則的に銀行原理は固定的な正貨支払準備率を認めない。

銀行原理フリーバンキング派の銀行原理

しかし、以上の一般的な理解を踏まえた上で、FB派(銀行原理フリーバンキング派))の議論を理解するためには、通貨供給の動的調整における反構成主義・自生的秩序形成として銀行原理を考えておく必要がある。

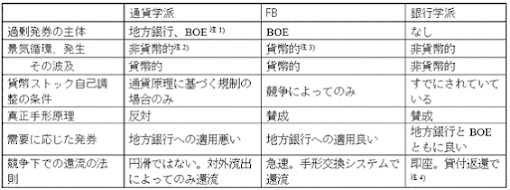

L.H.Whiteによる英国各学派の特徴付け

White[1995] p.135 から一部抜粋。

注1)初期トレンズは除く。(Whiteの原注)

注2)初期トレンズ・S.リカード・ペニングトンは除く。(Whiteの原注)

注3)R.ベル・初期パーネルは除く。(Whiteの原注)

注4)ホワイトはフラートンの「割引市場による環流」を評価していない。(筆者の注)

通貨供給における構成主義(constructivism)と自生的秩序の対比は一般的な方法論としてはWhite[1995]でも試みられているが、本稿では以下、上記の3点に即して銀行原理の反構成主義的な性格を説明する。反構成主義・自生的性格は銀行原理自体にあるが、反CBであるFB派の方が鋭く示される。英国FB派ベーリやフランスFB派クルセル=スヌイユなどを参考にすると次のように言える。

FB派の「真正手形原理」

提示された手形(受信需要)が真正手形と銀行資本自身が判断すれば、銀行自身の負債として銀行通貨を発行する。その際、セクターや地域の違い、さらに時期的に多様な顧客の受信需要に対して、限定された局面に存在する分散化された経済主体としての個別銀行資本が、明文化し得ない独自の知識を基に顧客の返済可能性を判断する。手形の質的適切さを中央的機関が画一的に判断することはできない。銀行経営の適切な能力は中央的機関ではなく、自由によってのみ適切に配置される。

FB派の「需要に応じた発券」

与信としての銀行通貨供給量は中央的機関が広範な情報収集に基づく高度な計算によって決められるのではなく、利潤を追求する個別資本によって経済過程総体から様々に生じてくる需要を基に行なわれる。この需要に応じるかどうかを判断するのは同じく利潤を追求する個別の銀行資本である。さらに言えば、法的に銀行券が禁止されたとしても、需要があれば、銀行券に代替する為替手形などが事実上の通貨として流通し、需要に応じる。また、真正手形原理を守らず不良な貸付を行なった銀行は破綻することもあるが、その銀行が発行していた銀行通貨は、需要があれば他の銀行によって代替される。

FB派の「還流の法則」

見通しの誤りによる過剰発行、あるいは状況の変化で過剰となった場合、銀行のポートフォリオにある商業手形の質が適正であれば、銀行通貨保有者の資産選択の最適化行動の中で、銀行通貨は銀行システムに還流する。他方、支払い能力の欠如した不良債権の場合、貸出先のデフォルトや銀行自身の損失や破綻によって、その銀行の銀行通貨の縮小となって跳ね返り、銀行通貨供給過剰という誤りが修正される。

分散化された経済主体による試行錯誤を経て、経済過程に必要な通貨量に調整されるこうした仕組みを最も明瞭に主張したのは銀行原理FB(それに次いで銀行学派)だった。

B.銀行学派と銀行原理FBにおける「還流の経路」の違い

還流の経路として、トゥックは「預金」「借入返済」「兌換」を挙げ、フラートンは「兌換」「預金」「割引市場を通じた還流」を挙げた。これに対して、銀行原理FB派は「兌換」「利子付き預金」「銀行券の相殺」を挙げた。詳しくは以下の本文で述べる。

まず「銀行券の過剰」とその「還流」という名で歴史的に問題とされてきたことを再設定し、次にトゥックとフラートンらの見解、さらにFB派の見解を検討する。

ⓐ 銀行券の「過剰」と「還流」とは何か

ⅰ) 課題の設定

通貨論争を読み解く際に、預金を除外して銀行券のみを問題にすると、決済システムの発展とともに、与信額と預金通貨額は増加しながら、銀行券は減少し、銀行券量のみの議論はほとんど無意味になる。《銀行券+預金》を上記のように銀行通貨とし、銀行信用の過剰膨張とその抑制の問題とすれば、現代における「過剰流動性」や通貨供給量コントロールと共通する課題として再設定される。この意味で「還流の法則」を論じていたのは反地金派とその流れを汲むフラートンだった 。逆にソーントンは、事実上、課題設定は同じだが自生的な還流を否定し、CBの積極的な与信量調整政策の必要性を説いた。

ⅱ) マクロ的「過剰」とミクロ的過剰

マクロ的には PT=MV を前提として、取引需要で必要とされる通貨量M=PY/V が、存在する通貨量との比較で行なわれる。これは、財保有者の間を銀行通貨が次々と移動し、交換を媒介していくという見方である。(※Pは価格、Tは取引高、Mは通貨量、Vは通貨の流通速度)

しかしその運動の起動力は銀行通貨それ自体にあるわけではない。経済主体の行動動機から考えれば、運動の起動力は銀行通貨を保有する経済主体の資産保有最適化行動にある。非銀行経済主体のバランスシートで銀行通貨は、流通性は高いが収益を生まない資産として存在する。銀行通貨の過剰とは支払準備(あるいは資本の運動において必然的に生じる遊休貨幣資本の額)に必要な額を越えて、利益を生まない銀行通貨を保有し続けていることである 。この過剰流動性の扱いが本来設定されるべき「過剰」と「還流」の問題である。この意味での過剰はマクロ的「過剰」とは異なり、M0、M1、M2、…といったマクロ的集計量として示しえない。通貨量のマクロ的調整が不可能ということは銀行原理に共通な主張である 。(※たとえばベーリは「その国の想定される商業の状態に対して信用紙券(credit-note)通貨の総額を、恣意的に推論し計画的に調整しようとするどんなシステムも本質的に誤りである」Bailey[1840]p99)

ところで預金の場合、①無利子の当座預金ならば銀行券と同じ。②利子付き預金ならば通貨の流通速度の減速、あるいは銀行通貨保有者の負担減となり、過剰発券抑制の効果を持ちうる。ただしその利子率は、利潤率で収益を得ることが可能な資金にとっては、より低い率にとどまるので、利子があると、その水準を上回れば過剰と呼ばれる水準が高くなるということになるだろう。③長期の定期預金は債権に近くなり、銀行への投資に準ずるものになる。一覧払い預金と定期預金の本質的な違いはGentierらコクランを引き継ぐ一部の現代フランスFB派が重視している(本節3-ⓑ-ⅲで後述)。

ⓑ 銀行学派と反地金派における「還流の法則」

過剰銀行券の還流の経路としてトゥックは預金、借入返済、兌換(Tooke[1848] p.185)、フラートンは兌換、預金、割引市場(Fullarton[1844] pp.67-68)を挙げた。銀行学派の議論では発券銀行は一つ※で、複数の発券銀行の関係を考えるのは次項のFB派の議論である。

(※複数にしてはいけないことはないが、発券銀行間の関係を捨象しているので、複数の場合は発券銀行総体という扱いになる。)

以上の4つの経路と、現代の過剰流動性削減政策の売りオペ の特徴を一覧しておく。

表1-4

(注1)兌換された正貨が輸出されれば流通手段総量は減少するが、それはまた別の問題である。

(注2)決済システムの発展度合いによってMVの大きさは変化

兌換

兌換は金属貨幣と銀行券、さらに他の商品総体と銀行券との価値関係の長期的な安定に意味があるが、還流の経路というより前提条件である。フラートンは、兌換は金属正貨輸出の場合だけで、特殊な場合とみなした。トゥックも最も少ない方法とした。

預金

預金は小切手の振出しで、貨幣に依存しない支払い手段になるとフラートンは指摘(ibid.,p.93)し、還流の効果を留保した。トゥックも預金は通貨とは呼ばないとしながらも預金と小切手は銀行券並み、あるいはそれ以上に貨幣の働きをするとみなした(Tooke[1844]ch.5)。通貨の過剰供給で需要過多となり物価に影響するか、という議論をしているのだから、銀行券が預金通貨に置き換わっても過剰流動性の問題は残る。しかしトゥックの「返済」とフラートンの「割引市場を通じた還流」は銀行信用(ここでは特に過剰流動性)削減効果を持つ。ここは精確に見る必要がある。

借入返済

借入返済をトゥックが挙げる場合、

㋐具体的な経路というよりも、《政府が支出で用いる政府紙幣》とは異なる《返済を想定した貸出による発券》という銀行券の本質的性質の表現だろう。というのはその直後にフランスの不換紙幣が還流しない、という議論をしているからである 。

㋑次に《銀行VS顧客総体という本質的関係で考えるならば》、顧客は銀行への負債と過剰銀行券を持っているから返済を言うのは正しい。しかし《顧客を複数の個体へと具体的に分解して考えれば》、銀行への債務者と過剰銀行券所有者とが異なる場合、過剰銀行券を銀行に簡単に返済できない 。(※ この次元では、銀行券(一般的には銀行信用)の過剰とは、マクロ的集計量としての過剰ではなく、個別の経済主体において支払い準備の必要額を越えて利益を生まない銀行券を保有していることである)

㋒「借入返済」が銀行券の本質的性質の議論と判断できるもう一つの理由は、銀行とは顧客総体に対して不断に貸出・返済を繰返す存在で、返済を受けながら新たな顧客に貸出を続けるのが当然であり、一回の貸出・返済を論じるのは貸出の本質的性質の説明であっても、銀行の具体的行動を説明するものではないからだ。銀行原理が強調するように真正手形では2~3ヶ月で次々返済されるが、絶え間なく返済期限が来るように真正な手形を組み合わせるのが銀行の重要な技術なのだから、返済だけでは過剰銀行通貨の還流になるとは限らない。新たな貸出の道が封じられることによってはじめて過剰な銀行通貨の還流と言える。これがフラートンの「割引市場を通じた還流」である。

割引市場を通じた還流

割引市場を通じた還流では、過剰な銀行券保有者がBOEよりも低い利率で割引市場で運用し、以前ならBOEに来ていた受信需要がカットされる。BOEへの返済は以前の規模で続くのに対してBOEからの新規貸出は減り、結果として過剰な銀行券が還流する(Fullarton[1844] p.79, 96-97)。

方法的にいえば、「返済による還流」は《銀行VS顧客総体という本質的関係》で、「割引市場を通じた還流」は《競争を踏まえた具体的機構》である。

ただし、この経路は利子率低下が割引総額を増加させないという想定を必要としている。しかし反地金派と銀行学派にあるこの想定は、以前から「利子率に対する手形供給(受信需要)の非弾力性を想定する誤謬」(White[1995] p.123、127等)として批判され、「割引市場を通じた還流」は無視されてきた。しかしCassidyは、フラートンはこの経路こそ重視したと強調し、筆者も同意する。現にフラートン自身がこの経路を強調している(Fullarton[1844] p.95-97でのFB派への反論等)こともあるが、この経路はCBの役割を提起しているからである。

フラートンのCBに対する基本認識は1836年と1844年の両著作でほぼ同じで《利子率低下が割引総額を増加させないのはBOEが割引率を高く保ち民間銀行と競争せずに、貸出先を奪われるままになっているからだ。もしピール条例で分割された銀行部が民間の投資家と競合し、割引率を引下げて貸出先を増やそうとすれば過剰発行が生じる。その上で、「割引市場を通じた還流」が効果を持つには、市場がBOEに一定程度以上、依存していることが必要であり、そうでなければ還流には困難が伴う 》と主張した。

このように「割引市場を通じた還流」が作用するには、CBの資産が比較的大きくしかも相当量の真正手形で占められていること必要だった。そうであれば、真正手形は次々と返済されるのでCBが受動的に対応すれば与信額が減少し、それに応じて銀行通貨も還流した 。

(※その上で論理的には「真正手形原理」でなくとも「割引市場を通じた還流」は不可能ではない。フラートンはモーゲージの長期貸付でも返済期限が連続的に来るようにしておけば返済は連続して続くので、BOEへの受信需要が減ったとき割引市場を通じた還流が生じると述べている(Fullarton [1844]p.97)。「真正手形原理」と「割引市場を通じた還流」の違いを論理的に把握するために意味のある考察だが、実際にはかなり特殊なケースの想定だろう。)

売りオペ

売りオペという方法自体は19世紀の通貨論争の時代にも知られていた。英国FB派ギルバートの議会証言(1841)での議論でも、英国に金が流入してBOEが金購入と引き換えにBOE券を発効すると(取引需要に基づかない)過剰発行されるので、公債証券を販売して通貨量を削減するという方法が議論されている(Q1066~Q1068、特にQ1068)。この議論は「(金)不胎化」の議論と思えば理解が容易である。20世紀以降の公開オペについて、19世紀の銀行原理(特に真正手形原理と「割引市場を通じた還流」)と比較すれば以下の通り。

国債の信用度が高く流動性が高ければ、真正手形との違いは、真正手形の場合、支払い期限が来れば自動的に還流するのでCBが受動的にいられるのに対して、国債は通常は長期なので自動的な還流ではなく、CBが能動的に売りオペを行うことで初めてCB通貨が減少する。

つまり、国債の流動性が高いという条件で、公開オペは、能動的か受動的か、という違いのみで、真正手形原理に基づく「割引市場を通じた還流」に代替できる。

しかし、CBの債権が流動的な国債を越えて、非流動的な政府債務や非流動的なその他証券になった場合は、19世紀の銀行原理とは全く異なるものになる。その場合、自行の短期債務の増加となる銀行通貨発行によって長期の貸付を行うことになり、銀行原理違反となる。こういう銀行原理違反が市場の規律を逃れてできるのはCBの特権の弊害 だというのが(銀行原理)FB派によるCB批判だった。

ギルバートによるBOE批判《BOEの政府への債権増加で取引需要に基づかない過剰発券が生じる》は、銀行原理とは相いれない非流動的な対政府債権を前提にして行われている。

ところで反地金派も真正手形原理を前提に過剰銀行券の還流を言うが、その経路は「割引市場を通じた還流」である(Bosanquet[1810] p.53、58。BOE理事の地金委員会証言3月13日、23日)。兌換停止下なので 兌換を挙げないのは当然だが、トゥックやフラートンも兌換は具体的経路としては重視していない。返済による経路は問題になっていない。BOE理事が強調するように真正手形なら次々返済されてくるので、問題は返済よりも新規貸出額の減少だ。BOE理事証言とBosanquet[1810]を見た限りでは、発券銀行への預金の言及はない。ところで非発券銀行への預金の場合、発券銀行から見れば顧客間のやり取りでしかなく過剰の問題は何も変わらない。過剰銀行券を預金された非発券銀行は貸し出さなければ損失なので、次々と割引・預金が繰り返され、その過程で本来ならBOEへ向かう割引需要が満たされ、BOEへの受信需要減少ではじめて過剰が削減される。これは「割引市場を通じた還流」のことでBosanquetが正しく指摘した(Bosanquet[1810] p.58-59)。

このように銀行通貨量変動が景気変動をもたらすという貨幣的分析を否定する際に、フラートンと反地金派はBOEの受動的・非競争的性格が過剰銀行券を還流させると主張した。しかし逆に非競争的な特権銀行券は還流せず、競争的銀行システムでこそ還流すると主張したのが英国FB派だった。

ⓒ FB派:競争的システムを通じた還流

英国FB派では発券銀行が複数で、競争的な銀行システムを前提とする。過剰銀行券還流の具体的経路としてギルバートとベーリ ①銀行券の相殺、②預金への利子付与、③兌換の3つを挙げた。

兌換

兌換による還流について、ギルバートとベーリの主張では、まず、地方銀行の場合、金貨幣あるいはBOE券による支払い義務があり、過剰発行の抑制として作用する。次にBOEの場合、支払義務は金貨幣での支払、つまり金兌換だが、それは金輸出といった特殊なケースに限られ、長期に渡って過剰発行の抑制にならない。

地方銀行とBOEで違いが生じるのは、発行元銀行に兌換が請求されるのは、直接に顧客が金を必要とする場合よりもむしろ、後述の相殺機構によって、相殺差額を他行から請求される場合の方が多いため、他行からの請求が少ないBOEでは地方銀行よりも兌換請求も少なくなるからである。

利子付預金

利子付預金については、利子がつくことによって過剰な銀行券を吸収し、過剰銀行券が投機に向かうことを抑制できる。しかし、特権銀行BOEでは預金が無利子なので預金による還流の経路は存在しない ところで銀行学派の「預金による還流」の場合は利子を問題にせず、BOEのように無利子でも還流するという点で FB派とは異なる。(※吉田暁の「還流」は定期預金のことで、FB派の利子付預金に近い。吉田[2002]84頁)

銀行券の相殺

そのうえでFB派の核心は銀行券の相殺である。銀行券の発券元への還流は相殺機構 を通じて行われる。他行の銀行券を入手した銀行は相殺機構を通じ、相殺を越える差額分の支払いを求めることで過剰発行が抑制される 。

(※これは量的な抑制メカニズムだが、質的な抑制メカニズムとして英国FB派ベーリは《信用発行の銀行券は金への兌換というチェックを受ける。特にそれは注意深いライバル銀行の競争によって強化される》(Bailey[1840]p36)、フランスFB派のクルセル=スヌイユは《銀行は自分の判断で危ないと判断した他行の銀行券をはじめから受け取らない》、と述べているCourcelle-Seneuil [1864]mai,pp.173-174)。)

「支払い」とは銀行システムにとって自生的に供給できない外生的な価値物であり、具体的には金属正貨や大蔵省証券だった。

逆に言えば、他行から支払い要求がない銀行券ならば過剰発券が生じうる。そのためFB派は、決済中心地ロンドンで発券を独占するBOE券は、競争的システムの制約を受けないので過剰発行と投機の源泉になる、と貨幣的分析による批判をした。そして競争的圧力をかけるためロンドンでの新たな発券銀行設立を要求した。

ここで注意すべきは、英国FB派の主張はロンドンにたくさんの発券銀行を設立することではないことだ。それどころか、ギルバートは《ロンドンでBOEへの対抗銀行を設立してもBOEの優位は現状のまま変わらない》と言う。重要なのはBOEに対して競争的制約をかけて銀行原理を遵守させることだった(Gilbert[1841]p.66)。言い換えれば、英国FB派が問題にしたのは、階層システムの頂点に立地するロンドンでBOEが圧倒的に優位な地位(当時の便利な銀行通貨だった発券の独占や出資者数の無制限かつ有限責任)を特権で確保し、BOEに対する競争原理が働かないことによってBOEが銀行原理を守らなくなることである。その結果、通貨原理による発券が可能となり、金や政府証券と引換えによる発券、さらに特権の買取りのための政府への特別貸出による発券など、取引需要に応じず自動的には還流しない発券が増え、物価を引上げる、と英国FB派は主張した。

ここでFB派の議論には、本来あるべき競争的銀行システムと、批判されるべき現在の特権銀行という二つの基準で議論されていることが分かる。これは単に本来あるべき姿がゆがめられているということだけではなく、通貨発行の二つの原理がその根底にある。

コメント

コメントを投稿